เศรษฐกิจโลกยุคนี้ ถือได้ว่าเป็นเศรษฐกิจที่มาพร้อมกับวิกฤตโควิด บางประเทศหนักหน้าสาหัส ปัจจัยหลายอย่างก็แตกต่างกันออกไป แต่ที่แน่นอนคือติดลบกันถ้วนหน้าอย่างชัดเจน จึงทำให้ช่วงนี้การทำ “รีไฟแนนซ์บ้าน” (Refinance) จึงเป็นที่พึ่งพิงที่น่าจะเห็นผลได้อย่างชัดเจนที่สุด หลายคนมักจะได้ยินคำนี้บ่อยครั้ง โดยเฉพาะเมื่อผู้ที่กู้ซื้อบ้าน คอนโดมิเนียม หรืออสังหาริมทรัพย์อื่นๆ ที่มีความต้องการที่จะลดดอกเบี้ยจากการกู้ซื้อบ้านจากสถาบันการเงินหรือธนาคารเดิม โดยเป็นการย้ายการทำไฟแนนซ์บ้านไปสถาบันการเงินหรือธนาคารรายใหม่

เนื่องจากอัตราดอกเบี้ยสินเชื่อบ้านในช่วงแรก หรือ 3 ปีแรก จะมีอัตราที่ต่ำ จากนั้นจะเพิ่มขึ้นตามที่ธนาคารระบุไว้ ซึ่งจะเป็นลักษณะอัตราดอกเบี้ยลอยตัว (MLR) ขึ้นอยู่ตามดอกเบี้ยเงินกู้ในช่วงเวลานั้นๆ ดังนั้นผู้ที่กู้เงินเงินเพื่อซื้ออสังหาริมทรัพย์จึงนิยมรีไฟแนนซ์เพื่อให้มีอัตราดอกเบี้ยลดลง นอกจากนี้ผลพลอยได้คือ ยังได้เงินสดมาหมุนเวียนด้วย

“ ซึ่งคำถามที่ตามมาคือ ควรจะรีไฟแนนซ์ที่ธนาคารไหนดี ? ”

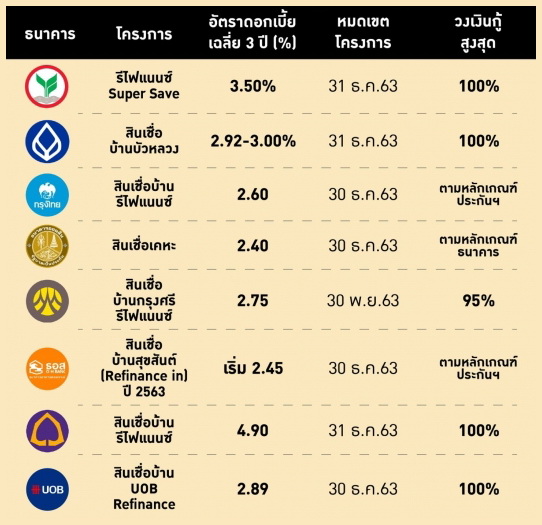

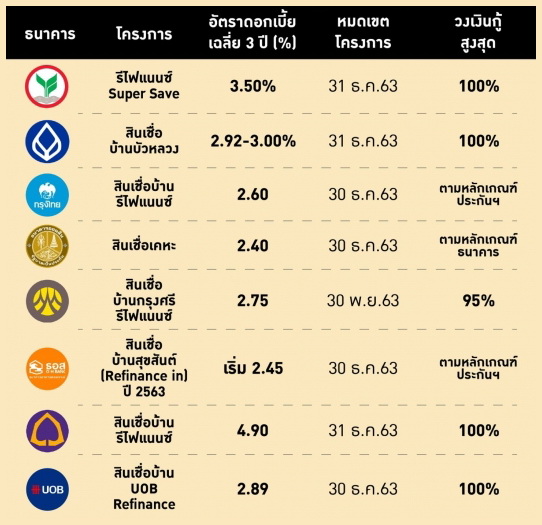

วันนี้เราจึงได้รวบรวมโครงการรีไฟแนนซ์ของแต่ละสถาบันการเงินมาเปรียบเทียบ

โดยทำการเปรียบเทียบข้อมูลของธนาคารต่างๆ ได้แก่ ธนาคารกสิกรไทย ธนาคารกรุงเทพ ธนาคารกรุงไทย ธนาคารออมสิน ธนาคารกรุงศรีอยุธยา ธนาคารอาคารสงเคราะห์ (ธอส.) ธนาคารไทยพาณิชย์ และธนาคารยูโอบี (UOB) ส่วนใหญ่ระยะเวลาของโครงการ ทั้งการอนุมัติและจัดทำนิติกรรมสัญญาจะต้องแล้วเสร็จภายใน สิ้นปี 2563

► ธนาคารกสิกรไทย

ในส่วนของธนาคารกสิกรไทย ได้ออกโครงการชื่อว่ารีไฟแนนซ์ Super Save โดยครอบคลุมหลักประกันทั้งทาวน์เฮ้าส์ บ้านเดี่ยว คอนโดมิเนียม และอาคารพาณิชย์ ระบุวงเงินกู้สูงสุด 100% ของมูลค่าหลักประกัน ซึ่งเป็นไปตามหลักเกณฑ์และเงื่อนไขธนาคาร ทั้งนี้ระยะเวลากู้สูงสุดไม่เกิน 30 ปี และอายุผู้กู้ต้องไม่เกิน 70%

โดยอัตราดอกเบี้ยนั้นเฉลี่ย 3 ปี อยู่ที่ 3.50% โดยปีที่ 1-3 เป็นอัตราดอกเบี้ยเงินกู้ขั้นต่ำที่ธนาคารเรียกเก็บจากลูกค้ารายย่อยชั้นดี หรือ MRR อยู่ที่ -2.47% โดยกำหนด MRR ไว้ที่ 5.97%

ทั้งนี้ผู้มีสิทธิ์จะต้องสมัครทำประกันคุ้มครองสินเชื่อ ส่วนประกันชีวิตจะสมัครหรือไม่ก็ได้ ซึ่งสิทธิพิเศษในช่วงนี้คือ รับส่วนลดจาก GrabFood มูลค่าสูงสุด 2,400 บาท

► ธนาคารกรุงเทพ

ด้านธนาคารกรุงเทพ ได้ออกสินเชื่อบ้านบัวหลวง วงเงินกู้สูงสุด 100% ของภาระหนี้คงเหลือ โดยการรีไฟแนนซ์จะได้รับวงเงินสินเชื่ออเนกประสงค์เพิ่มเติมได้ทั้งในรูปแบบเงินกู้หรือแบบโอดี หลักประกันคือ ที่ดินพร้อมสิ่งปลูกสร้างประเภทที่อยู่อาศัย ยกเว้นหลักประกันประเภทที่ดินเปล่าหรือสิทธิการเช่า โดยระยะเวลาผ่อนนานสุด 30 ปี หากเป็นพนักงานประจำสูงสุด 35 ปี แต่เมื่อรวมอายุและระยะเวลาผ่อนต้องไม่เกิน 65 ปี

ขณะที่อัตราดอกเบี้ยเฉลี่ย 3 ปี อยู่ที่ 2.92-3.00% ในกรณีที่แบบปกติและที่สมัครประกันชีวิตคุ้มครองเครดิต โฮมเฟิสต์ แต่หากเลือกฟรีค่าจดจำนองด้วย อัตราดอกเบี้ยเฉลี่ย 3 ปี จะอยู่ที่ 3.25-3.33%

► ธนาคารกรุงไทย

ส่วนธนาคารกรุงไทยได้ออกสินเชื่อบ้านรีไฟแนนซ์เช่นกัน ชูโปรโมชั่นอัตราดอกเบี้ยเริ่มต้น 0.75% ต่อปี ซึ่งเป็นดอกเบี้ยในปีที่ 1 หากดูดอกเบี้ยเฉลี่ย 3 ปี มีให้เลือกในรูปแบบทำประกัน และไม่ทำประกันคุ้มครองวงเงินสินเชื่อ และมีให้เลือก 3 รูปแบบ คือ

1.คงที่ 1 ปี ผ่อนล้านละ 1,000 บาท ในปีที่ 1 อัตราดอกเบี้ย 3 ปี เฉลี่ยอยู่ที่ 2.60-2.70% ต่อปี

2.คงที่ 3 ปี ผ่อนล้านละ 3,500 บาท ในปีที่ 1-3 อัตราดอกเบี้ย 3 ปี เฉลี่ยอยู่ที่ 2.60-2.70% ต่อปี

3.ลอยตัว อัตราดอกเบี้ย 3 ปี เฉลี่ยอยู่ที่ 2.50-2.60% ต่อปี

โดยหากเลือกแบบที่ฟรีค่าธรรมเนียมการจดจำนอง 1% อัตราดอกเบี้ยเฉลี่ย 3 ปี เริ่มตั้งแต่ 2.93-3.03% ต่อปี ซึ่งสามารถเข้าไปทดลองคำนวณได้ว่าจะสามารถกู้ได้เท่าไรได้ที่เว็บไซต์ https://krungthai.com/th/personal/loan/housing-loan/392 ด้วยการระบุรายได้ต่อเดือน ภาระจ่ายต่อเดือนประมาณ และผ่อนชำระ

► ธนาคารออมสิน

ธนาคารออมสิน ได้ออกผลิตภัณฑ์สินเชื่อเคหะ Home Loan อัตราดอกเบี้ยคงที่ เฉลี่ย 3 ปี อยู่ที่ 2.40% โดยชูโปรโมชั่นฟรีค่าธรรมเนียม 2 อย่าง ได้แก่ ค่านิติกรรมสัญญา และค่าบริการสินเชื่อ ในกรณีที่ไถ่ถอนจำนองจากสถาบันการเงินอื่น หรือรีไฟแนนซ์ เฉพาะโครงการพัฒนาอสังหาริมทรัพย์ มีให้เลือก 2 รูปแบบ ทั้งการทำประกันชีวิตเพื่อคุ้มครองวงเงินสินเชื่อ และไม่ทำประกัน ซึ่งในกรณีหลังอัตราดอกเบี้นเฉลี่ย 3 ปี อยู่ที่ 2.90%

► ธนาคารกรุงศรีอยุธยา

ด้านธนาคารกรุงศรีอยุธยา ออกสินเชื่อบ้านกรุงศรีรีไฟแนนซ์ ชูโปรโมชั่นวงเงินกู้สูงสุด 95% ของราคาประเมิน หากมีวงเงินเหลือกู้เพิ่มสินเชื่อกรุงศรีโฮมฟอร์แคชได้ โดยมีระยะผ่อนชำระได้นานสูงสุด 30 ปี โดยรวมระยะเวลาผ่อนชำระรวมกับอายุผู้กู้แล้วต้องไม่เกิน 65 ปี

โดยสินเชื่อนี้ครอบคลุมหลักประกันทั้งบ้านเดี่ยว บ้านแฝด ทาวน์เฮ้าส์ ทาวน์โฮม ห้องชุดพักอาศัย หากเป็นวงเงินกู้อนุมัติตั้งแต่ 1 ล้านบาท แต่ไม่ถึง 1.5 ล้านบาท อัตราดอกเบี้ยเฉลี่ย 3 ปี อยู่ที่ 2.90-3.30% ส่วนวงเงินกู้อนุมัติตั้งแต่ 1.5 ล้านบาทขึ้นไป อัตราดอกเบี้ยเฉลี่ย 3 ปี อยู่ที่ 2.75-3.10%

► ธนาคารอาคารสงเคราะห์

ธนาคารอาคารสงเคราะห์ (ธอส.) ได้ออกสินเชื่อบ้านสุขสันต์ (Refinance in) ปี 2563 โดยกำหนดคุณสมบัติทั้งลูกค้ารายย่อยทั่วไป ลูกค้ารายย่อยที่เป็นพนักงานหรือลูกจ้างธุรกิจเอกชนที่ทำข้อตกลง ความร่วมมือกับ ธอส. รวมถึงลูกค้าสวัสดิการไม่มีเงินฝาก

โดยวงเงินให้กู้ตามเกณฑ์หลักประกันและตามเกณฑ์รายได้ เป็นไปตามระเบียบปฏิบัติงานสินเชื่อของธนาคาร ระยะเวลาผ่อนไม่น้อยกว่า 3 ปี 6 เดือน และไม่เกิน 40 ปี โดยอายุผู้กู้รวมกับระยะเวลาที่ขอกู้ต้องไม่เกิน 70 ปี ซึ่งมีการระบุอัตราดอกเบี้ย เริ่มปีที่ 1 อยู่ที่ 2.45% ต่อปี เพิ่มขึ้นตามขั้นบันได

► ธนาคารไทยพาณิชย์

สำหรับธนาคารไทยพาณิชย์ (SCB) ก็มีสินเชื่อบ้านรีไฟแนนซ์ Happiness Begins at Home วงเงินกู้สูงสุด 100% ของราคาประเมินหลักประกัน เฉพาะกรณีบ้านหลังแรกเท่านั้น ซึ่งการอนุมัติวงเงินสินเชื่อเป็นไปตามที่ธนาคารกำหนด ผ่อนสูงสุด 30 ปี เมื่อรวมระยะเวลาผ่อนชำระรวมกับอายุผู้กู้แล้วต้องไม่เกิน 65 ปี

โดยอัตราดอกเบี้ยเฉลี่ย 3 ปี มีหลายรูปแบบให้เลือกหลายรูปแบบ ซึ่งอัตราดอกเบี้ยต่ำสุดอยู่ที่ 4.90% แต่จะต้องทำประกันชีวิตคุ้มครองสินเชื่อมากกว่า 70% ของวงเงินกู้ และต้องรีไฟแนนซ์จากสถาบันการเงินอื่น ต้องไม่เกินวงเงินสินเชื่อเคหะเท่ายอดหนี้เดิม

► ธนาคารยูโอบี (UOB)

ขณะที่ธนาคารยูโอบี ก็มีการออกผลิตภัณฑ์ UOB Refinance เป็นการรีไฟแนนซ์บ้าน พร้อมกู้เพิ่มได้ด้วย โดยอนุมัติวงเงินไม่เกิน 100% ของราคาประเมิน และ 85-90% สำหรับต่างจังหวัด วงเงินกู้สูงสุด 50 ล้านบาท เลือกผ่อนชำระเป็นรายเดือนได้นานสูงสุด 30 ปี

สำหรับอัตราดอกเบี้ยนั้น แยกเป้นการรีไฟแนนซ์ที่ไม่รวมวงเงินกู้เพิ่มอเนกประสงค์ ในส่วนนนี้อัตราดอกเบี้ยเฉลี่ย 3 ปี อยู่ใน 2.89% ต่อปี ซึ่งจะต้องมีการทำประกันชีวิตคุ้มครองวงเงินสินเชื่อ (MRTA) หากพ่วงวงเงินกู้เพิ่มอเนกประสงค์ อัตราดอกเบี้ยเฉลี่ย 3 ปี อยู่ที่ 5.50% ต่อปี ซึ่งจะต้องทำประกันชีวิตคุ้มครองวงเงินสินเชื่อด้วย

เกร็ดความรู้ การรีไฟแนนซ์ เพิ่มเติม

ในปัจจุบันคุณคงหาสถาบันการเงินที่ให้อัตราดอกเบี้ยถูกกว่าสถาบันการเงินเดิมถึง 3-5% ได้ค่อนข้างยาก เพราะส่วนใหญ่จะอยู่ใกล้เคียงกัน ฉะนั้นหากคุณจะต้องเสียค่าใช้จ่ายในการรีไฟแนนซ์ทั้ง 6 ข้อข้างต้น คุณจะต้องจ่ายประมาณ 2.66-4.90% ซึ่งค่าใช้จ่ายหลักจะมาจากค่าปรับในการไถ่ถอนก่อนกำหนด และค่าประเมินราคาจึงเป็นไปไม่ได้เลยที่การรีไฟแนนซ์ครั้งนี้จะทำให้คุณนอนอมยิ้ม เพราะประหยัดค่าใช้จ่าย

แต่หากคุณเป็นลูกหนี้ที่ปลอดระยะต้องห้าม ต้นทุนในการรีไฟแนนซ์ของคุณจะต่ำมาก เพราะจะเสียค่าใช้จ่ายไม่ถึง 1% เพราะฉะนั้น ก็สามารถหาสถาบันการเงินที่ให้ดอกเบี้ยต่ำกว่าที่เดิมสัก 2-3% ก็เรียกได้ว่าคุ้มค่ากับการรีไฟแนนซ์ ลูกค้าสินเชื่อบ้านในปัจจุบันส่วนใหญ่น่าจะเสียดอกเบี้ยกันประมาณ 6% ถ้าใครจ่ายเกินกว่านี้ หรือแม้แต่คนที่จ่ายเกินกว่า 5% คงต้องเริ่มตั้งคำถามกับตัวเองได้แล้วว่าควรจะรีไฟแนนซ์เสียทีดีหรือไม่

ถ้าคุณมียอดหนี้คงเหลือ 1 ล้านบาท จ่ายดอกเบี้ยในอัตรา 6% ผ่อนชำระเดือนละประมาณ 10,000 บาท หากคุณรีไฟแนนซ์มาที่ดอกเบี้ยเฉลี่ย 3.5% คุณจะผ่อนต่อเดือนเหลือเพียง 7,500 บาท เท่ากับคุณประหยัดเดือนละ 2,500 บาท ปีละ 30,000 บาท กรณีที่เสียค่าใช้จ่ายในการรีไฟแนนซ์ 1%หรือ 10,000 บาท คุณคงต้องตอบคำถามนี้ได้ว่า เงิน 20,000 บาท ในระยะเวลา 1 ปีนั้น คุ้มหรือไม่กับค่าเสียเวลาในการดำเนินการ และในกรณีที่ต้องจ่ายค่าปรับให้สถาบันการเงินเดิมอีก 2% รวมเป็น 3% หรือ 30,000 บาท ก็คงไม่จำเป็นต้องเหนื่อยเพราะ คุณจะไม่ได้อะไรเลยนอกจากการรีไฟแนนซ์ เว้นแต่เป็นเหตุผลส่วนตัว

ท้ายที่สุดก่อนที่จะตัดสินใจ “ย้าย” ให้เดินเข้าไปหาสถาบันการเงินเดิม แล้วบอกเขาไปตรงๆ ว่า เราจะจากเขาไป แล้วต่อรองกับเขาอีกหน่อย ไม่แน่ว่าเราอาจจะได้เงื่อนไขที่ดีกว่า ถ้าเราเป็นลูกหนี้ดีมาตลอด นอกจากนี้ธนาคารที่กล่าวไปข้างบน ยังมีสถาบันการเงินอื่นๆ ที่ออกผลิตภัณฑ์สินเชื่อรีไฟแนนซ์ที่อยู่อาศัยเช่นกัน โดยมีข้อกำหนดของแต่ละธนาคารแตกต่างกันเช่นกัน

ฝากประกาศใหม่

ฝากประกาศใหม่ สมัครสมาชิก

สมัครสมาชิก เข้าระบบสมาชิก

เข้าระบบสมาชิก สำนักงาน

สำนักงาน

สินเชื่อรีไฟแนนซ์บ้านกรุงไทย ดอกเบี้ยคงที่ 3 ปี เริ่มต้นเพียง 1.99%

สินเชื่อรีไฟแนนซ์บ้านกรุงไทย ดอกเบี้ยคงที่ 3 ปี เริ่มต้นเพียง 1.99% สินเชื่อรีไฟแนนซ์บ้านกรุงไทย วงเงินสูงสุด 100% ดอกเบี้ยเริ่ม 1.99%

สินเชื่อรีไฟแนนซ์บ้านกรุงไทย วงเงินสูงสุด 100% ดอกเบี้ยเริ่ม 1.99% สานฝันคนอยากมีบ้าน สินเชื่อบ้านกรุงไทย ดอกเบี้ยต่ำ ผ่อนนาน 40 ปี

สานฝันคนอยากมีบ้าน สินเชื่อบ้านกรุงไทย ดอกเบี้ยต่ำ ผ่อนนาน 40 ปี สินเชื่อส่วนบุคคลกรุงไทย สมัครง่าย อนุมัติไว ตัวช่วยการเงินคนไทย

สินเชื่อส่วนบุคคลกรุงไทย สมัครง่าย อนุมัติไว ตัวช่วยการเงินคนไทย พลิกชีวิต "สินเชื่อ GSB บ้านแลกเงิน" เปลี่ยนบ้านเป็นเงินก้อนฉุกเฉิน บ้านยังอยู่เหมือนเดิม

พลิกชีวิต "สินเชื่อ GSB บ้านแลกเงิน" เปลี่ยนบ้านเป็นเงินก้อนฉุกเฉิน บ้านยังอยู่เหมือนเดิม ข้อควรรู้ "กู้ร่วม" เพิ่มโอกาสให้มีบ้าน ทางเลือกที่ช่วยให้ได้วงเงินกู้สูงขึ้น

ข้อควรรู้ "กู้ร่วม" เพิ่มโอกาสให้มีบ้าน ทางเลือกที่ช่วยให้ได้วงเงินกู้สูงขึ้น ธอส.จัด 5 สินเชื่อบ้าน 2568 ให้ผู้สูงอายุมีบ้าน พร้อมดอกเบี้ยพิเศษ ผ่อนเริ่มล้านละ 3,200 บาท

ธอส.จัด 5 สินเชื่อบ้าน 2568 ให้ผู้สูงอายุมีบ้าน พร้อมดอกเบี้ยพิเศษ ผ่อนเริ่มล้านละ 3,200 บาท ธอส สินเชื่อบ้านอยู่เย็นเป็นสุข ปี 2568

ธอส สินเชื่อบ้านอยู่เย็นเป็นสุข ปี 2568 เปิดประตูตามฝัน สู่บ้านหลังใหม่ ด้วยสินเชื่อเคหะธนาคารออมสิน ดอกเบี้ยคงที่ 2 ปี ผ่อนชำระเท่ากันทุกงวด

เปิดประตูตามฝัน สู่บ้านหลังใหม่ ด้วยสินเชื่อเคหะธนาคารออมสิน ดอกเบี้ยคงที่ 2 ปี ผ่อนชำระเท่ากันทุกงวด ธ.ออมสินทำสินเชื่อ ทุกข์ปัญหา บ้านช่วยได้ สินเชื่อ GSB บ้านแลกเงิน

ธ.ออมสินทำสินเชื่อ ทุกข์ปัญหา บ้านช่วยได้ สินเชื่อ GSB บ้านแลกเงิน 3 เรื่องต้องรู้ ก่อนรีไฟแนนซ์บ้าน แนะสูตรคำนวณแบบประหยัดดอกเบี้ย หนีดอกเบี้ยสุดโหด

3 เรื่องต้องรู้ ก่อนรีไฟแนนซ์บ้าน แนะสูตรคำนวณแบบประหยัดดอกเบี้ย หนีดอกเบี้ยสุดโหด สินเชื่อบ้าน ธอส. - กยศ. ปี 2567 ตอบสนองทุกความฝัน เพื่อคนพิเศษอย่างคุณ

สินเชื่อบ้าน ธอส. - กยศ. ปี 2567 ตอบสนองทุกความฝัน เพื่อคนพิเศษอย่างคุณ ธอส. จัดสินเชื่อบ้านอยู่สบาย by SCG HEIM ปี 2567

ธอส. จัดสินเชื่อบ้านอยู่สบาย by SCG HEIM ปี 2567 สินเชื่อบ้าน รีไฟแนนซ์ จากธนาคารกรุงไทย ตัวช่วยของคนอยากมีบ้าน

สินเชื่อบ้าน รีไฟแนนซ์ จากธนาคารกรุงไทย ตัวช่วยของคนอยากมีบ้าน สินเชื่อ SME ต่อยอดธุรกิจ กู้เงินเปิดร้าน วงเงินกู้ 3 เท่า สูงสุด 20 ล้าน

สินเชื่อ SME ต่อยอดธุรกิจ กู้เงินเปิดร้าน วงเงินกู้ 3 เท่า สูงสุด 20 ล้าน บ้านยังผ่อนอยู่ "รีไฟแนนซ์" ลดดอกเบี้ยได้เยอะแค่ไหน มีค่าใช้จ่ายในการดำเนินการอย่างไรบ้าง

บ้านยังผ่อนอยู่ "รีไฟแนนซ์" ลดดอกเบี้ยได้เยอะแค่ไหน มีค่าใช้จ่ายในการดำเนินการอย่างไรบ้าง ธนาคาร ธอส. จัดสินเชื่อบ้านสร้างสมใจ ปี 2567 ผู้กู้ที่ซื้อที่ดินเปล่า พร้อมปลูกสร้างบ้านใหม่

ธนาคาร ธอส. จัดสินเชื่อบ้านสร้างสมใจ ปี 2567 ผู้กู้ที่ซื้อที่ดินเปล่า พร้อมปลูกสร้างบ้านใหม่ ธ.ธอส ขานรับนโยบายภาครัฐ กับโครงการ "ธอส. สุขสบาย ปี 2566" ลดดอกเบี้ยให้ลูกค้าสินเชื่อบ้าน ช่วยเหลือคนไทยมีที่...

ธ.ธอส ขานรับนโยบายภาครัฐ กับโครงการ "ธอส. สุขสบาย ปี 2566" ลดดอกเบี้ยให้ลูกค้าสินเชื่อบ้าน ช่วยเหลือคนไทยมีที่... สินเชื่อ od คู่ค้าพารวยจากกรุงไทย เสริมความแข็งแรงให้โชห่วยไทย

สินเชื่อ od คู่ค้าพารวยจากกรุงไทย เสริมความแข็งแรงให้โชห่วยไทย